Cara Pinjam Modal di Bank untuk Usaha Awal

- Senin, 01 Januari 2024

JAKARTA-Cara pinjam modal di bank adalah suatu langkah penting dalam merintis bisnis yang harus diketahui oleh pelaku usaha di Indonesia. Perencanaan yang baik untuk modal usaha dapat membuat perbedaan antara keberhasilan dan kegagalan. Seiring berkembangnya teknologi dan inovasi dalam dunia keuangan, pelaku usaha memiliki lebih banyak opsi daripada sebelumnya.

Nah, di era modern ini, kemajuan teknologi dan inovasi dalam dunia keuangan ini, telah mengubah cara berbisnis di Indonesia. Pengusaha saat ini punya berbagai macam akses ke berbagai platform dan layanan finansial yang memungkinkan mereka untuk mendapat modal usaha dengan lebih cepat dan efisien, salah satunya adalah cara pinjam modal di bank. Berikut adalah cara pinjam modal di bank dan platform lain yang bisa dilakukan oleh pelaku usaha.

1. Pembiayaan Multiguna

Baca JugaRekrutmen BUMN 2024: Peluang Karir dan Waspada Hoax Pendaftaran

Pembiayaan Multiguna adalah solusi yang umum digunakan sebagai cara pinjam modal di bank. Ini melibatkan pemberian aset sebagai jaminan kepada pemberi pinjaman. Aset yang digunakan dapat berupa BPKB kendaraan atau sertifikat rumah. Keuntungan utama dari pendekatan ini adalah plafon pinjaman yang tinggi, tenor yang panjang, dan jumlah dana yang lebih besar. Namun, terdapat risiko, seperti potensi kehilangan aset, dan proses pengajuan yang cenderung lebih lama dibandingkan dengan beberapa alternatif lainnya.

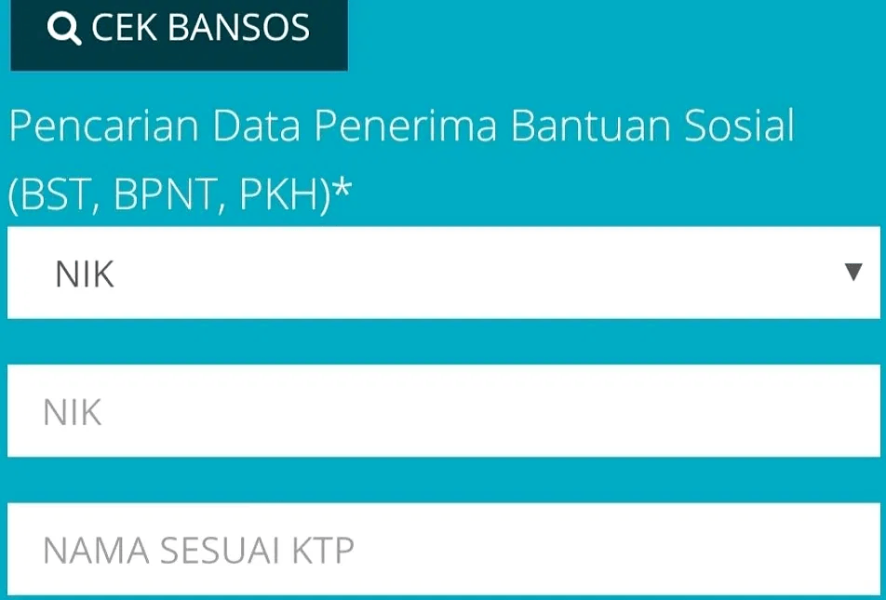

2. Pinjaman Online

Pinjaman online telah menjadi pilihan yang populer untuk mendapatkan modal usaha awal. Proses pengajuannya relatif sederhana dan tidak memerlukan jaminan. Syarat-syaratnya seringkali melibatkan dokumen dasar seperti KTP, NPWP, dan slip gaji. Pinjaman online biasanya memiliki proses cepat dan tidak memerlukan jaminan, menjadikannya pilihan yang lebih mudah diakses.

3. Modal dari Koperasi

Mengajukan pinjaman melalui koperasi simpan pinjam adalah pilihan yang berfokus pada kekeluargaan. Anda harus menjadi anggota koperasi untuk mengajukan pinjaman. Salah satu keunggulan dari pendekatan ini adalah adanya pembagian sisa hasil usaha, yang berarti bahwa setiap keuntungan akan dibagi secara merata kepada anggota koperasi. Syarat pengajuan umumnya melibatkan fotokopi KTP, Kartu Keluarga, slip gaji, dan dokumen terkait lainnya.

4. Menggadaikan Aset

Menggadaikan aset Anda merupakan metode lain untuk mendapatkan modal usaha. Ini melibatkan penggunaan barang berharga sebagai jaminan untuk mendapatkan pinjaman. Penting untuk memilih perusahaan gadai yang terpercaya dan berlisensi.

Aset yang dapat digadaikan mencakup BPKB kendaraan, barang elektronik, emas, dan banyak lagi. Prosedur pengajuan biasanya melibatkan fotokopi KTP atau dokumen identitas lain, menyerahkan barang jaminan, serta tanda tangan pada surat bukti kredit.

5. Modal dari Tabungan

Menggunakan tabungan pribadi adalah salah satu cara yang paling umum digunakan untuk mendapatkan modal usaha awal. Jika Anda memiliki tabungan yang mencukupi dan tidak digunakan sebagai dana darurat, Anda dapat mengalokasikan sebagian dari tabungan tersebut sebagai modal usaha. Namun, penting untuk mengelolanya dengan bijak dan merencanakan cara mengembalikannya setelah usaha mulai berjalan.

6. Kredit Tanpa Agunan (KTA)

KTA adalah salah satu cara pinjam modal di bank yang umumnya ditawarkan oleh bank dan lembaga keuangan lainnya. Sebagai namanya, KTA tidak memerlukan jaminan atau agunan.

Keputusan pemberian KTA biasanya didasarkan pada riwayat kredit calon peminjam, termasuk riwayat pembayaran kartu kredit, kredit kendaraan, KPR, atau pinjaman online. Bank seringkali memberikan batasan limit KTA yang bisa berkisar antara Rp 200 hingga 300 juta dengan bunga yang relatif rendah dan cicilan tetap.

7. Kredit Usaha Rakyat (KUR)

KUR adalah cara pinjam modal di bank yang merupakan jenis pembiayaan yang ditujukan untuk pemilik usaha mikro, kecil, dan menengah (UMKM). Biasanya, syaratnya mencakup usaha yang telah berjalan minimal 6 bulan. KUR sering ditawarkan oleh bank pemerintah dengan suku bunga yang lebih rendah, umumnya antara 10% hingga 15% per tahun.

Syarat pengajuan KUR melibatkan persyaratan administrasi seperti KTP, Kartu Keluarga, dan surat izin usaha, sementara calon peminjam yang berbentuk badan usaha akan diminta untuk menyertakan dokumen perusahaan dan keuangan.

8. Pinjaman dari Keluarga atau Teman

Meminjam uang dari keluarga atau teman seringkali terlihat sebagai opsi yang mudah. Namun, penting untuk memperlakukan pinjaman ini secara serius. Pastikan untuk membuat perjanjian tertulis yang mengatur jumlah pinjaman, jangka waktu pinjaman, ketentuan pengembalian, dan pembagian keuntungan jika ada. Hal ini dapat membantu mencegah konflik di kemudian hari.

9. Kredit Modal Kerja (KMK)

KMK adalah metode pembiayaan yang ditawarkan oleh beberapa bank untuk pemilik usaha yang bergerak dalam perdagangan, jasa, dan produksi. KMK dapat digunakan untuk modal operasional bisnis atau untuk membayar hutang dagang. Biasanya, periode kredit KMK adalah 1 tahun, menjadikannya kredit jangka pendek.

Syarat pengajuan KMK tergantung pada apakah pengajuan dilakukan oleh individu atau badan usaha. Persyaratan untuk perorangan melibatkan formulir aplikasi, KTP, KK, NPWP, rekening bank, surat izin usaha, dan dokumen kepemilikan rumah. Sementara untuk badan usaha, persyaratan melibatkan fotokopi KTP seluruh pengurus dan pemegang saham perusahaan, copy laporan keuangan, akta pendirian perusahaan, surat izin usaha, dan dokumen kepemilikan agunan.

10. Crowdfunding

Crowdfunding adalah cara yang inovatif untuk mendapatkan dana usaha secara kolektif melalui platform online. Ada beberapa jenis crowdfunding, termasuk donation crowdfunding, reward crowdfunding, equity crowdfunding, dan debt crowdfunding atau yang dikenal sebagai P2P Lending. Pendekatan ini semakin populer, terutama dengan pertumbuhan bisnis rintisan (startup).

Untuk berhasil dengan crowdfunding, pastikan untuk menggunakan platform yang memiliki izin resmi dari otoritas keuangan. Selain itu, buat proposal bisnis yang menarik dan detail. Proposal tersebut harus mencakup proyeksi bisnis jangka panjang dan pendek, serta proyeksi penggunaan dana dengan sejelas mungkin. Bergabunglah dengan platform crowdfunding yang tepat untuk mendapatkan eksposur yang maksimal.

Nah, kesimpulannya adalah, dalam memilih strategi untuk mendapatkan modal usaha awal, penting untuk mempertimbangkan situasi dan kebutuhan bisnismu. Pastikan untuk memahami syarat dan risiko terkait dengan setiap metode pembiayaan sebelum membuat keputusan. Dengan perencanaan yang baik, maka kamu dapat memulai bisnis dengan kuat dan berkelanjutan, sekalipun itu dengan cara pinjam modal di bank atau layanan keuangan lainnya.

Redaksi

Insiderindonesia.com adalah media online yang menyajikan berita sektor energi dan umum secara lengkap, akurat, dan tepercaya.

Rekomendasi

Sarana Menara Nusantara Tandatangani Perubahan Perjanjian Kredit dengan Bank Danamon

- Kamis, 14 November 2024

Kementerian BUMN Tunjuk Jisman P. Hutajulu Sebagai Komisaris Baru PT PLN (Persero)

- Kamis, 14 November 2024

Cara Menghitung Pendapatan Perkapita dengan Contoh dan Penjelasan Lengkap

- Jumat, 08 November 2024

Berita Lainnya

Erick Thohir Dorong Pembentukan Bullion Bank untuk Tabungan Emas di Indonesia

- Kamis, 07 November 2024

Kapan Hari Ayah Nasional? Sejarah, Cara Memperingati, dan Ucapan Spesial

- Sabtu, 09 November 2024

Gaji Karyawan Indomaret: Berapa Besar Penghasilannya di Berbagai Posisi?

- Rabu, 06 November 2024

Terpopuler

1.

Harga Biopsi Payudara: Prosedur, Manfaat, dan Biayanya

- 06 November 2024

2.

3.

10 Daftar Tempat Cuci Steam Motor Terdekat Daerah Jakarta

- 03 November 2024

4.

Perum Jasa Tirta I, Tebar Ratusan Ribu Ikan di Serayu

- 31 Oktober 2024